不動産クラウドファンディングに興味あるけど、「やめとけ!」なんて言われると、不安になりますよね。

例えばこんなお悩みありませんか?

でも実は、不動産クラウドファンディングは投資家で共同出資して物件を運営するので、数万円から始められるんですよ。

実際に利用している人からは、こんな口コミも寄せられています。

本記事では、「やめとけ!」と言われる理由や、不動産クラウドファンディングのメリット・デメリットを紹介します!

「始める前に、不動産クラウドファンディングのリスクやデメリットもちゃんと知っておきたい」と情報をまとめたので、ぜひ最後まで読んでみてくださいね!

不動産クラウドファンディングとは?

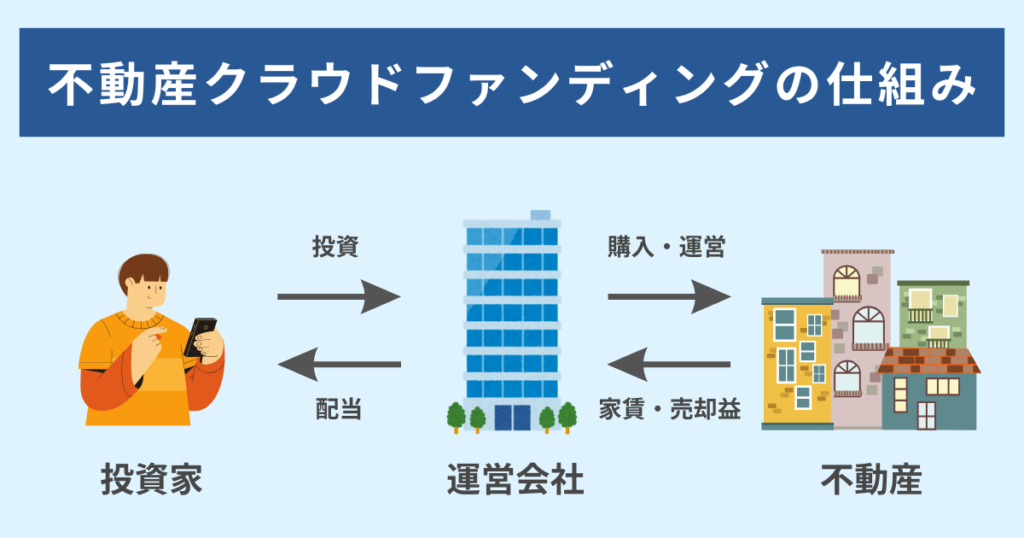

不動産クラウドファンディングとは、複数の投資家から資金を集めて、不動産事業に投資する仕組みです。

従来の不動産投資では、物件購入や管理に多額の資金や手間が必要でしたが、不動産クラファンでは少額から手軽に不動産投資を始めることができます。

不動産クラウドファンディングの基本的な流れは以下の通りです。

①運営会社がファンドを募集

不動産クラウドファンディング運営会社(例:CREAL、Rimple、OwnersBook など)が、物件の購入や運用計画を立て、投資家向けのファンドを募集します。

②投資家が資金を出資

投資家は、運営会社が提示するファンド情報(予定利回り、運用期間、リスク評価など)を確認し、出資金額を決定します。

③運用・分配

運用期間中、物件の賃料収入や売却益が発生すると、ファンド運営会社は投資家に配当金として分配します。

④償還・終了

運用期間終了後、物件が売却され、元本と利益が投資家に返還されます。ただし、運用結果によっては元本割れの可能性もある点には注意が必要です。

不動産クラウドファンディングをやめとけと言われる5つ理由

不動産クラウドファンディングが「やめとけ」と言われる5つの理由について解説します。

- 投資に多くの資金が必要だと思われている

- レバレッジ効果が低い

- 節税効果が期待できない

- 中途解約ができない

- 元本割れのリスクがある

投資に多くの資金が必要だと思われている

不動産クラウドファンディングは、「難しそうだし、たくさんお金が必要なんじゃない?」と思う人もいるかもしれません。

「何十万円も必要かな?」とか「不動産投資って高そう…」なんて心配しなくても大丈夫です。

不動産クラウドファンディングは、インターネットを通じて個人投資家から資金を集め、不動産を購入・運用し、賃料収入や売却益を分配する仕組みです。

現物の不動産を買うのとは違って、共同で資産を出し合い不動産を購入・運営していくので、少額でも始めることができます。

1万円から始められるサービスもあるので、初心者でもリスクを抑えながら投資体験を積めます。

| サービス名 | 最低投資金額 | 特徴 |

|---|---|---|

| COZUCHI | 1万円~ | 高利回りのファンド多数、安全性が高い |

| 利回り不動産 | 1万円~ | 黒字経営の信頼性、満室保証付きで空室リスクに強い |

| CREAL | 1万円~ | 都心の優良物件多数、短期運用ファンドあり初心者に優しい |

レバレッジ効果が低い

不動産クラウドファンディングは、現物の不動産投資と比べると「レバレッジ効果」が低くなります。

レバレッジとは、てこの原理のように、少ない資金で大きな投資ができるかということです。

現物の不動産投資なら、銀行から融資を受けて手元の資金以上の額を投資に回すことができます。

たとえば、100万円の自己資金に900万円の融資を加え、合計1000万円の物件を購入することが可能です。

これにより、手元の資金が少ない場合でも、融資を活用することで大きなリターンを狙えます。

一方、不動産クラウドファンディングでは、基本的に融資を使わずに自己資金のみで投資するのが一般的です。

そのため、自己資金だけだと大きな利益を狙うのは難しいことが多いです。

ただし、融資を利用しない分、毎月のローン返済のプレッシャーを感じることなく、安心して運用できるのが自己資金での投資のメリットです。

節税効果が期待できない

不動産クラウドファンディングは、現物不動産投資ほどの節税効果は期待できません。

その理由は、不動産クラウドファンディングでは不動産の所有権がないため、減価償却費を計上したり、相続税対策などの税制メリットを受けることができないからです。

たとえば、現物の不動産投資では、建物の価値が時間とともに下がる「減価償却」を活用して所得税を軽減できますが、不動産クラウドファンディングではこの仕組みがありません。

さらに、損失が出た場合は他の雑所得と損益通算することで課税所得を減らせることもありますが、節税効果は限定的です。

つまり、損益通算の範囲が限られているため、大きな節税効果は期待できません。

もし節税を重視するなら、不動産クラウドファンディングは効果は薄いため、他の投資方法を検討してみるといいでしょう。

中途解約ができない

不動産クラウドファンディングでは、多くの場合、途中で解約ができません。

つまり、出資すればファンドの運用が終了するまで、資金を引き出せないということです。

例えば、運用期間2年のファンドに出資した場合、その2年間は資金を動かせなくなります。

そのため、もし急にお金が必要になっても引き出せないことを、リスクに思う人もいるでしょう。

ただし、「COZUCHI」や「みんなの年金」のように、中途解約に対応しているサービスもあります。

とはいえ、解約には手数料がかかることが多いため、事前に手数料を確認することが大切です。

また、不動産クラウドファンディングは長くても1~2年程度で運用が終了するものが多く、運用期間が短いため、資金計画を立てやすい点もメリットです。

中には数ヶ月で運用が終わるファンドもあるので、余剰資金で運用していれば、途中解約ができないことが必ずしも大きなデメリットにはならないでしょう。

元本割れのリスクがある

不動産クラウドファンディングも投資なので、元本割れのリスクはゼロではありません。

運用成績によっては、投資したお金が減ってしまう可能性もあります。

市場の変動や物件の運用状況によっては、資金が減ることもあるため、リスクを十分に理解しておくことが大切です。

とはいえ、業界大手の「COZUCHI」や「CREAL」では、2024年8月時点で元本割れが1件も発生していないという実績があります。

他の事業者でも元本割れが起きるケースはかなり稀であり、安心材料の一つになります。

今後も安定した運用が続く保証はありませんが、これまでの実績から、元本割れのリスクは低いと考えられます。

不動産クラウドファンディングのメリット

不動産クラウドファンディングのメリットについて解説します。

- 少額から投資に参加できる

- 高い利回りを期待できる

- 運用の手間がかからない

- リスク低減の仕組みがある

少額から始められる

不動産クラウドファンディングは、1口1万~10万円から投資できます。

一般的な現物不動産投資では多額の初期費用が必要ですが、1万円から投資できるサービスも多く、手軽に始められます。

そのため、投資初心者や資金が少ない方でも、リスクを抑えながら不動産投資をスタートできます。

また、少額投資が可能なため、複数の案件に分散投資しやすく、リスクを抑えながらリターンの安定も期待できます。

まずは1万円からでもいいので、少額から投資経験を積んでいきましょう。

高い利回りを期待できる

不動産クラウドファンディングでは、他の金融商品と比べて高い利回りが期待できます。

平均的な利回りは4〜7%程度ですが、「ヤマワケエステート」や「COZUCHI」のように、平均利回りが10%を超えるファンドもあります。

銀行預金や国債のような安全性の高い金融商品に比べるとリスクはあるものの、高いリターンが期待できます。

ファンドの選び方や事業者の運用実績次第では、予想以上の利回りを得られることもあります。

ただし、高い利回りを求めるなら、ファンド情報や事業者の信頼性をしっかりと確認することが重要です。

リスクを理解した上で、堅実な投資計画を立てましょう。

運用の手間がかからない

不動産クラウドファンディングは、運用の手間がかからない点も大きなメリットです。

物件の管理や運営はすべて運営会社が対応してくれるため、投資家自身はほとんど手間をかけずに済みます。

物件の選定から入居者の募集、家賃の徴収、トラブル対応まで、すべて運営会社が担当します。

また、想定利回りがあらかじめ決まっているため、株や為替のように毎日価格の変動を気にする必要がありません。

これにより、投資家は面倒な業務から解放されて、本業に集中できます。

運用の手間をかけずに安定した収益を得たい方におすすめの投資手段です。

リスク低減の仕組みがある

不動産クラウドファンディングでは、「優先劣後出資」というリスク軽減の仕組みが採用されています。

「優先劣後出資」とは、投資家(優先出資者)と運営会社(劣後出資者)が共同で資金を出す仕組みです。

投資物件の価値が下がり損失が発生した場合、まずは運営会社(劣後出資者)の出資分から損失が補填されます。

例えば、劣後出資の比率が20%の場合、物件価値が20%まで下がっても、投資家(優先出資者)の出資には影響がありません。

このように、劣後出資の割合が高いほど、投資家のリスクが低く抑えられる仕組みです。

不動産クラウドファンディングで失敗しないためのポイント

不動産クラウドファンディングで失敗しないためのポイントを解説します。

- 複数の事業者を比較する

- 余剰資金で始める

- ファンド選びの際は劣後出資割合を確認する

- 分散投資を意識する

複数の事業者を比較する

不動産クラウドファンディングで失敗を避けるためには、複数の事業者を比較することが大切です。

ひとつの事業者だけの情報に頼ると、偏った判断をしがちですから。

運用実績や利回り、事業者の信頼性などをしっかり比較して、最適な事業者を選ぶことが大切になっていきます。

特に、運用実績が豊富で、配当遅延や元本割れが少ない事業者を選ぶと安心ですね。

事業者選びに時間をかけることで、リスクを抑えた投資ができるようになりますよ。

信頼できる情報を集めて、慎重に判断しましょう。

余剰資金で始める

不動産クラウドファンディングは、余剰資金で始めるのが基本です。

生活費や緊急時のための資金を投資に使ってしまうと、もし損失が出たときに生活に影響が出てしまいますからね。

まずは、投資に回せる余剰資金を計算して、その範囲内で投資を始めることが大切です。

不動産クラウドファンディングは少額から始められるので、無理のない範囲で投資額を設定しましょう。

投資額を徐々に増やしながら、リスク管理をしっかりすることが重要ですね。

余剰資金を活用して、安心して投資を続けることが成功の鍵になります。

ファンド選びの際は劣後出資割合を確認する

不動産クラウドファンディングで失敗を避けるためには、劣後出資割合を確認することが大切です。

劣後出資割合が高いほど、投資家の元本割れリスクが低くなるんです。

これは、事業者が損失を優先的に負担する仕組みなので、投資家の資金を守る役割を果たします。

同じ事業者でもファンドごとに劣後出資割合は異なることが多いので、投資前に必ず確認することが必要ですね。

劣後出資割合が高いファンドを選ぶことで、リスクを抑えつつ安定したリターンを期待できます。

ファンド情報をしっかりチェックして、最適な投資先を見つけてくださいね。

分散投資を意識する

不動産クラウドファンディングで失敗を避けるためには、分散投資を意識することが欠かせませんね。

ひとつの案件に集中して投資すると、損失が発生した際のリスクが大きくなってしまいますから。

複数の案件に分散投資することで、リスクを分散させることができます。

異なる物件タイプや事業者に投資することで、リスクを抑えつつリターンを期待できますよ。

分散投資は投資の基本であり、リスク管理の重要な手段です。複数の投資先を検討して、バランスの取れたポートフォリオを構築しましょう。

不動産クラウドファンディングおすすめ5選

COZUCHI(コヅチ)

不動産クラウドファンディングサービス「COZUCHI(コヅチ)」は、実績と安定性で多くの投資家から支持を集める投資サービスです。

これまでに103件ものファンドが運用され、そのうち76件がすでに運用を完了(2024年8月時点)。

これまで一度も元本割れや配当金の減額がなく、抜群の安定感を誇ります。

さらに、COZUCHIでは物件が予想以上の価格で売却された場合、その利益が投資家に還元される仕組みがあるため、想定利回りを超えるリターンを期待できるのも大きな魅力です。

最大283.5%の年利実績があり、10万円の投資で283,000円もの利益が期待できるケースも。

一般的な不動産クラウドファンディングでは途中解約が難しいのが通常ですが、COZUCHIでは手数料を支払うことで解約ができます。

投資期間も3か月から5年と幅広いため、自分に合った期間を選べますよ。

また、1万円から手軽に始められる点も初心者にとって嬉しいポイント!

無料の投資家登録するだけでAmazonギフト券2,000円分もらえるので、ぜひチェックしてくださいね。

COZUCHIの投資家登録の手順は「【無料】COZUCHIの投資家登録の手順は?始め方を21枚の画像を使ってわかりやすく解説」をご覧ください。

利回り不動産

利回り不動産は、わずか1万円から不動産投資ができる話題のクラウドファンディング。

プロが厳選した物件に投資できるため、安定した収益が期待でき、空室リスクもカバーされているので安心です。

また、創業以来黒字経営を続ける運営会社が管理しており、信頼性抜群!

高利回り案件が豊富で、短期間で効率的なリターンを狙えますよ。

新規会員すれば、もれなく利回り不動産の投資やAmazonギフト券の交換できるコイン1000円分が貰えますよ。(4/30まで)

少額から不動産投資を始めたい方は、ぜひ利回り不動産をチェックしてみてください!

\創業以来黒字!安心の不動産投資/

利回り不動産のキャンペーンやファンドが気になる方は「利回り不動産のキャンペーンコードはどこ?Amazonギフト券(アマギフ)のもらい方も解説!」をご覧ください。

Funds(ファンズ)

Fundsは、実績のある「貸付ファンド」に投資できるクラウドファンディングサービスです。

不動産以外にも、様々な事業に投資できる点が特徴です。

Fundsは、1円から1円単位で投資ができるので、初心者でも気軽にスタートできるのが魅力です。

また、企業に貸付を行う形式の「貸付型ファンド」のため、元本が守られやすいとされ、安心感のある投資が可能です。

上場企業や実績のある企業を中心に選ばれているので、リスクを抑えた運用ができます。

運用期間も半年から2年程度と短めで、資金の拘束が少なく、利回りは2%~3%(年率・税引前)と安定したリターンが期待できます。

さらに、2019年のサービス開始以来、330ファンドが運用を終了(2024年9月時点)しており、元本割れゼロという実績が安心材料です。

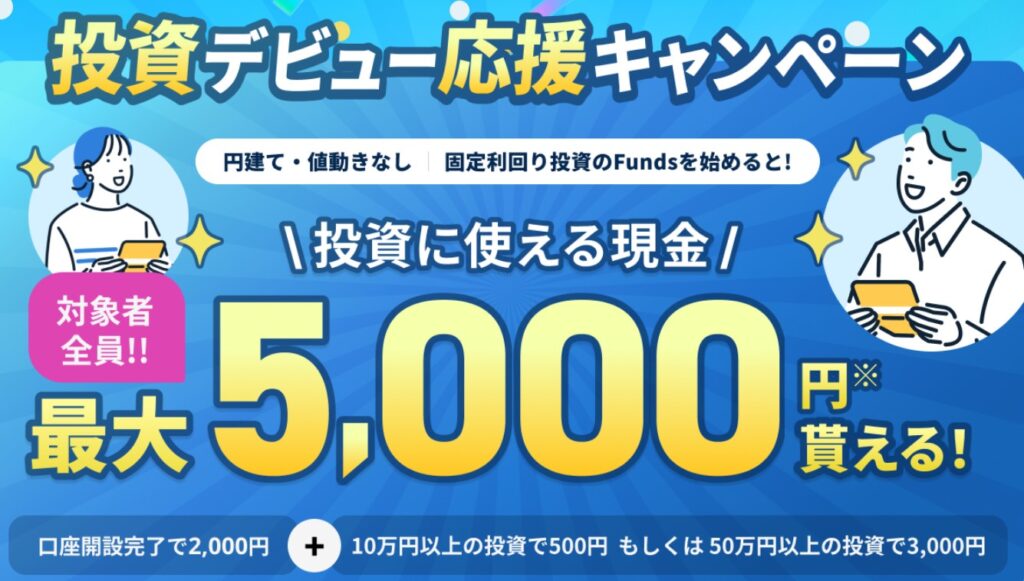

現在、無料の口座開設するだけで、もれなく現金2,000円分もらえるお得なキャンペーンを実施中。

ぜひ、この機会にぜひFundsで投資を始めてみましょう!

\1円から始める安心投資!/

Fundsの口コミや評判が気になる方は「Funds(ファンズ)の評判はやばい?口コミから見るデメリットや利回りについても」をご覧ください。

Funvest(ファンベスト)

Funvest(ファンベスト)は、大和証券グループとクレディセゾングループが提供する信頼性の高い貸付型クラウドファンディングサービスです。

1口10万円から投資が可能で、投資先は厳選されています。

国内外の企業や不動産に対して貸付を行い、想定利回りは2〜3%程度です。

ミドルリスク・ミドルリターンを狙える案件が多く、手堅い運用を求める投資家におすすめ。

Funvestの強みは、大和証券グループとクレディセゾングループによるバックアップにあります。

運用期間は半年から1年程度と比較的短く、資金の長期拘束リスクが低いのも特徴。

また、投資額に応じてAmazonギフト券や楽天イーグルスグッズなどの特典が用意されており、キャンペーンを活用することで楽しみながら投資を進めることができますよ。

新規会員登録だけで、Amazonギフト券1,000円分がもらえるのも嬉しいポイントです。

信頼できる運営母体のもと、ぜひFunvestで投資を始めてみてください!

Funvestのキャンペーンが気になる方は「Funvest(ファンベスト)の紹介コードは?キャンペーンのAmazonギフトのもらい方を解説」をご覧ください。

ヤマワケエステート

ヤマワケエステートは、高利回りを狙える不動産クラウドファンディングとして、今、投資家の間で話題です!

一般的な不動産投資の利回りが5%~10%に対して、ヤマワケエステートは平均13%以上という高い利回りで、業界でもトップクラスを誇っています。

サービス開始は2023年9月26日で、約1年でファンド募集数は119件に到達!

毎月10本のペースでファンドが募集され、これまでの応募総額は累計816億円にのぼっています。

しかも、今まで運用されたファンドの中で元本割れの実績はゼロ!

この堅実な運用がヤマワケエステートの信頼につながっています。

さらに、物件が予想以上の価格で売れた場合には、その利益を投資家に還元されたこともあるので、想定以上のリターンが期待できるのも嬉しいですね。

会員登録で、Amazonギフト券500円分がもらえるキャンペーンを実施中です(8月31日まで)。

高利回りで安定した運用を提供するヤマワケエステートで、不動産投資にチャレンジしてみませんか?

\ 13%以上の平均利回り!/

ヤマワケエステートの口コミや評判が気になる方は「ヤマワケエステートの口コミ評判はやばい?怪しい?元本割れのリスクを解説」をご覧ください。

不動産クラファンのキャンペーン情報を以下の記事でまとめています。気になるサービスがあれば、お得なキャンペーン期間中にぜひ登録してみてくださいね。

まとめ

不動産クラウドファンディングは、少額から手軽に始められる投資方法です。

ただし、元本割れや中途解約不可といったリスクもあります。

また、節税効果が期待できず、レバレッジ効果も低いので、大きな利益を狙うにはあまり向いていないんです。

それでも、少額から投資を始めたい方や運用の手間をかけたくない方にとっては、高い利回りが期待できる魅力的なサービスですね。

失敗を避けるためには、いくつかのポイントがあります。

まず、複数の事業者を比較すること。次に、余剰資金で始めること。

そして、劣後出資割合を確認すること。最後に、分散投資を意識することですね。

これらのポイントを押さえれば、安心して投資を始めることができますよ。

また、新規口座開設キャンペーンを利用して、Amazonギフト券やポイントをお得にゲットするチャンスが他にもありますよ。

キャンペーン中のサイトを下記に掲載しましたので、ぜひこの機会を活用して、お得な特典を手に入れてくださいね!

| サービス名 | 特典 |

|---|---|

| トーチーズ | 初回投資 デジタルギフト4,000円分 4月30日まで |

| オルタナバンク | 初回投資で3,000円 6月30日まで |

| Funds | 口座開設で1500円 3月31日まで |

| Funvest | 登録でアマギフ1,000円分 投資でさらに1,500円 期間未定 |

| 利回り不動産 | 登録でコイン1,000円分 4月30日まで |

| AGクラウドファンディング | ギフトカード1,000円分 期間未定 |

| マリタイムバンク | 登録でアマギフ1,000円分 期間未定 |

| クラウドバンク | 登録で楽天ポイント500円分 投資でさらに2,000円分 期間未定 |

| 利回りくん | 登録で楽天ポイント50円分 投資でさらに950円分 |

| DARWIN Funding | 登録でアマギフ500円分 期間未定 |

| TSON FUNDING | 登録でアマギフ500円分 3月31日まで |

コメント